黃金瘋了 白銀呢?

作者:萬連山,來源:格隆

最近有個很難評的新聞:黃金熱潮從“大媽專屬”到“年輕人战場”。

年輕人瘋起來,大媽也得甘拜下風。

有95後貸款60萬,有人抵押房子套現,還有人用信用卡、網貸湊錢……“金價今年漲了30%,去年漲了28%,利息才4%,這不是穩賺嗎?”

對此,大部分中老年人、乃至更年輕的群體,是反對的。

理由五花八門,歸根結底其實是一句話:國人對賭性的厭惡。

但說實話,你如果真從去年就开始貸款买黃金,那確實賺了不少。

客觀來說,能至少在一年以前就堅定看好黃金、並付諸實際行動的人,其實是值得贊賞的。

以結果論,這可比上班強多了。

錯過了一次又一次機會、遲遲不敢上車的旁觀者,又憑什么滿是爹味地去批評別人?

……

當然,我不是鼓勵年輕人貸款去炒黃金。

雖然從去年开始,我們一直看多黃金,但現在金價已經漲到這么高的位置了,你問是否還看漲?

其實依然樂觀。

因爲,現在的宏觀局勢似乎並不比過去幾年好、甚至更差,各國央行的購金潮也仍在繼續……支撐黃金牛市的驅動力,不僅沒減弱、反而更強了。

但你問我還敢不敢加倉?

說實話,不太想加了。

並不是賺夠了,只是看着金銀比在100以上橫了半個月之久,突然覺得……白銀可能更香?

這是個相對的問題。

2022年至今,白銀確實也處於牛市。

但相對黃金,它真的牛嗎?

寶貴的時間差

銀價是金價的跟屁蟲。

在信用貨幣時代,白銀的正常交易邏輯,從來不在其本身。

大體上,銀價跟隨金價上漲、下跌,這是個不完全正確的“常識”。

因爲金價上漲,並不會立刻帶動銀價上漲。

之所以如此,是因爲白銀在投資上的定位,屬於是黃金的備胎。

只有當金價增長過快時,作爲黃金的廉價替代品,白銀才會开始被大量購买,進入上漲周期。

從金價上漲,到銀價上漲,這之間的時間差,往往就是很好的套利機會。

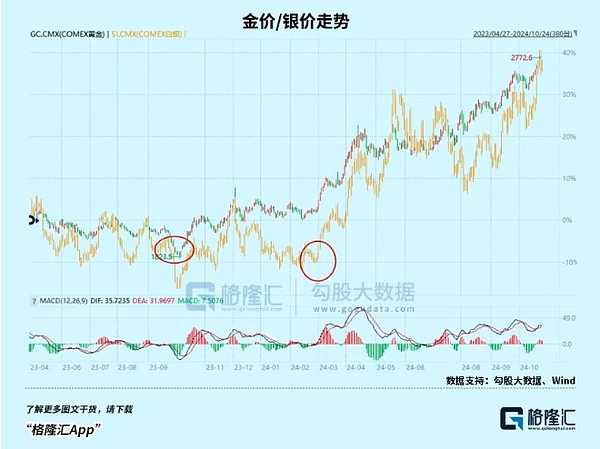

比如,金價徹底突破2000美元、开啓本輪大漲的時間點,在2024年2月初,至今漲幅超過85%;而銀價的行情,卻是在2024年4月初,至今最高漲幅超過55%。

時間差接近2個月。

所以一旦看到黃金大漲,看得比較長遠的投資者除了买黃金,還會提前埋伏白銀。

爲什么會存在這么一個時間差?

想要有邏輯的說明這個問題,繞不开被很多自詡“專業”人士嗤之以鼻的概念:金銀比。

即等重黃金與白銀的價格比。

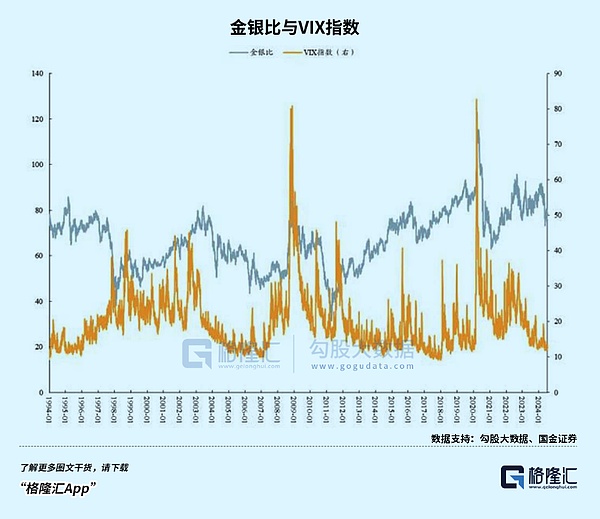

1996年至今,金銀比的長期均值約爲60。

每當金銀比達到40/70,意味着白銀相對比黃金高估/低估,應該做空/做多白銀。

簡單來說,金銀比如果太高,要么白銀漲上去、要么黃金跌下來,才能回歸到平均區間。

這個規律,過去三十年得到了多次驗證。

還是說最近的一次。

2018年9月-2020年8月,金價漲幅超過50%;但白銀直到2019年5月才开啓上漲,到2020年8月的最高漲幅只有26%。

這就導致,金銀比在2020年初一度飆到129。

所以前兩年,很多機構和投資人开始質疑金銀比,人爲規律已經失效。

實際上有沒有失效呢?

事後來看,即便金銀比飆到這么極端的位置,但隨着銀價與金價在2020年齊頭並進,金銀比在短短半年之內,就從129回歸到了70上下的區間。

很明顯,不論多么極端,規律還在。

但極端情況的出現,也確實導致2020年後金銀比的平均位置,要高於2020年之前。

那又爲什么會出現這種極端情況呢?

回過頭看,與金銀比衝高回落高度相關的因素,是恐懼與貪婪指數VIX指數。

再上一次出現這種情況,是在上一輪黃金牛市期間。

2008年,VIX指數一路從20升到130,爲歷史最高值,金銀比隨之上漲突破80。

2010年,VIX指數最低回落至20附近,金銀比也最低達到32。

無論漲跌,VIX指數總是先金銀比一步。

類似的情況在2020年幾乎復刻。

VIX指數再次突破130,金銀比再次緊隨高至129,又緊隨前者回落。

兩波行情,總體看上去沒有區別,但細微上的差別產生了新的問題。

2008年那一波,金銀比從80回落到32,幅度高達60%。

而2020年那一波,VIX指數的振幅與2008年幾乎一致,但金銀比的回落幅度卻小於前次。

2020年,金價的最高點是2089美元,銀價則始終無法突破30美元。

金銀比回落的最低點,都沒有跌破60。

從而導致,2020年後的金銀比平均位置,高於2020年之前。

也就是說,2018-2020年的那波行情,白銀的價值並沒有得到完全釋放?

爲什么?

因爲源頭的金價,陷入了震蕩。

善變的金銀比

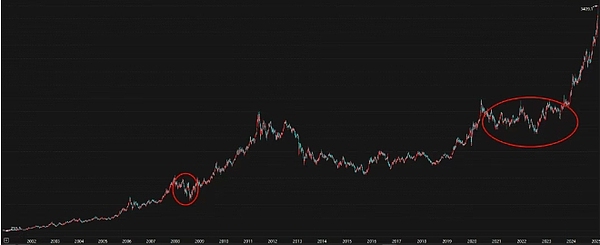

一般認爲,本輪是黃金大牛市的起點,在2018年,對應的是2001-2011年的十年長牛。

兩者的相同點是在金銀比隨着VIX指數衝高回落至正常區間後,金價陷入過一段時間震蕩期。

不同點是,前者的振蕩期不到2年,後者卻從2020年8月持續到2023年10月,超過3年。

銀價的振蕩期跟着金價走,如下圖所示。

區別在什么地方?

白銀牛市結束的時間點,比黃金牛市要早一點;而啓動的時間點,正如上文所說,存在明顯的時間差。

正是因爲這個時間差的存在,導致銀價的震蕩期比金價更長。

這一輪銀價的震蕩期,直到2024年4月初才算結束。

COMEX黃金走勢,來源:Choice

COMEX黃金走勢,來源:Choice

問題是,黃金在徹底告別2000美元這個坎之後,一路又頂破3000美元,強得不可思議。

而白銀的最高點,還是上個月底的35.5美元。

爲什么如此?

其實多觀察下,大體的框架依然是那么熟悉。

上文所述VIX指數對金銀比的影響,不單單適用於大周期,在更小的時間尺度中似乎同樣成立。

本月初,特朗普的“對等關稅”政策,使得全球恐慌情緒蔓延,VIX指數在4月3日-7日飆升超過118%,一度突破60。

而在這3個交易日中,金價跌幅6%,銀價的最高跌幅卻一度接近20%,導致金銀比再次出現了誇張的上漲,一度達到110.

但4月7日過後,VIX指數大幅回調,金銀比卻並沒有特別明顯的變化。

此時此刻,金銀比還在103左右,仍然是一個比較誇張的位置。

即便現在金銀比的平均位置可能比以前要高,這也是不合理的。

對比2020年前後,平均區間變高,最多也是從60上下擡高到70上下,不可能直接飆到100。

那么正常的金銀比,現在應該是多少呢?

VIX指數走勢,來源:Choice

爲什么黃金會出現前所未有的牛市?

正如我們之前多次討論過的,很大程度上信用貨幣過度超發,破壞了自身的信用,使得“貨幣”這個屬性,小部分回歸到黃金身上。

而白銀,並不存在這種屬性,還是工業品和投機品。

否則,同樣是出於牛市中,爲什么各國只囤金、不囤銀?

按照這種邏輯,金銀比會徹底改變1980-2006年的穩定局面,重新回歸到放棄金本位前的上漲區間。

看最近20年的走勢,也驗證了這種說法。

問題是,這個上漲幅度有沒有可能那么劇烈?

再回顧一下,2010年金銀比的最低點是32,2020年金銀比的最低點是60。

雖然相差接近一倍,但2010年-2020的平均區間依然在60左右,2020年以後的平均區間在70左右。

區間雖然在升高,但變化並不會那么快。

正常來說,2025年及以後的金銀比區間,即便比2020-2024年更高,也不可能直接達到100的位置。

也就是說,白銀相比黃金,還有增值的空間。

保守一點,今後的金銀比區間將穩定在80左右。

現在的金價超過3400美元,對應的銀價應該在40美元以上,而現在的銀價只有33美元。

理論價格與實際價格相差20%以上。

就算激進一點,金銀比的區間將飆升至90,此時對應的銀價應該在37美元以上,同樣高於實際價格。

這是短期的空間。

中期來看,高盛已經將2025年底的金價大幅提高至3700美元,2026年中目標價4000美元。

在金銀比的敘事中,金價的上漲空間,一定程度上也是白銀的上漲空間。

至少在理論上,中、短期看,白銀的行情不會熄火,甚至漲幅可能超過黃金。

但長期來看,不得不警惕一個風險。

尾聲

如果說,黃金的上漲是貨幣信用下降的體現,是實實在在地重獲了真實價值。

那么,白銀憑什么能跟着漲呢?

僅僅因爲金銀比?這未免太過牽強。

爲什么白銀漲勢遠遠不如黃金?

爲什么實際上的白銀價格,遠遠不如理論價格?

就是因爲白銀沒有得到黃金突然得到的真實價值。

它之所以還能跟隨黃金的行情,與過去的金銀走勢保持似是而非的雷同……很大程度上,依靠的是投機屬性。

……

白銀徹底失去貨幣地位後,全球銀礦大量關閉,陡然變得人嫌鬼憎。

這就導致,市面上流通的白銀,變得非常有限。

1973-1979年,美國亨特兄弟瘋狂貸款抄底,共喫下2億盎司白銀,幾乎掌握了整個市場的話語權。

在刻意炒作下,硬是在1980年初,把銀價推高到50美元/盎司的歷史最高水平,導致白銀走私案席卷全球,無數人一夜暴富。

但轉瞬即崩盤,同樣害得無數人傾家蕩產。

這件事,使得全世界更清晰認識到:失去貨幣屬性的白銀,除了具備些許工業價值,就只剩下純純的投機屬性。

而這種投機性質,雖然至今沒有再次大規模爆發,但並沒有消失。

歷史什么時候重演?不排除今年有這種可能性。

白銀在低位沉寂了十余年。即便是2020年那波大牛,也是連續衝擊了4次,才堪堪突破30美元的牛熊分界线。

而2024年這一次,銀價跟着黃金走勢,如此輕易就突破了30美元,意味着下方的空頭頭寸止損被打掉,增加了买方的力量。

多頭積蓄了這么多年,真的能忍住不去主動加大力度,僅僅只是老實地當黃金的“跟屁蟲”嗎?

如果那一刻真的到來,請謹記歷史教訓。

標題:

地址:https://www.pressbased.com/post/12570.html