“隱形”加密時代來臨:如何布局下一波市場紅利?

編譯:白話區塊鏈

爲什么我不再建議朋友“先學加密貨幣”?

上個月,我再次嘗試引導一個非加密貨幣用戶入行。十分鐘後,她在“選擇錢包”和“用另一種代幣支付 gas 費”之間眼神迷茫。我意識到:我們面臨的不是知識鴻溝,而是設計鴻溝。

一個顯而易見的事實是,投機帶來了第一波用戶,但它無法吸引下一個十億用戶。真正的普及將始於加密貨幣產品變得“隱形”——用戶在不知不覺中就能從中受益。從穩定幣的興起、機構質押,到人工智能在塑造數字經濟中的日益重要作用,大規模採用的基礎已經奠定。但要解鎖這一未來,我們必須停止期待用戶去學習加密貨幣,而是打造他們甚至察覺不到自己在使用加密貨幣的產品。

以下是我對八大趨勢的看法:

01 下一代錢包將因專注做好一件事而勝出

我們正在見證一個結構性轉變:用戶傾向於使用兩種互補的錢包——一個像“日常”金融科技應用的錢包,另一個像“銀行”應用的保險庫。

錢包體驗正在分化。試圖將所有功能塞進單一界面的开發者將輸給專注於 (a) 無摩擦入門和 (b) 高安全性存儲的組合錢包。

現狀:

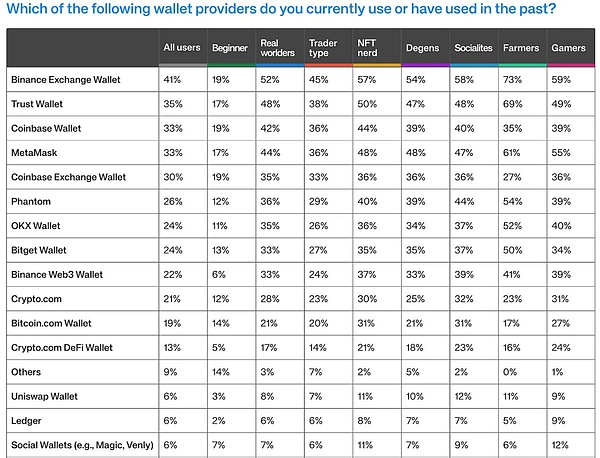

超過一半的用戶同時使用 2-5 個錢包,近 48% 的用戶表示,這是因爲每個區塊鏈網絡仍是孤立的“圍牆花園”。

頭部集中:有 2 年以上經驗的用戶中,54% 集中在 Binance、Coinbase、MetaMask 或 Trust 錢包,而新手用戶中單一錢包的市場份額不到 20%。

自托管仍令人畏懼:即使在熟悉的品牌生態中(如 Binance 的 Web3 錢包),只有 22% 的用戶選擇自托管。

多錢包的無奈: 用戶並不想管理多個錢包,他們只是別無選擇。

“無縫多鏈未來”仍未實現,48% 的用戶因不同區塊鏈生態而被迫使用多個錢包。

44% 的用戶出於安全考慮有意分離錢包,較去年的 33% 上升。

洞察:

行業未能實現真正的互操作性,將操作復雜性推給了終端用戶。

用戶越來越精明,不再盲目信任單一錢包處理所有場景。

02 行爲與信念的錯位

54% 的用戶在過去一個季度使用加密貨幣進行支付或點對點轉账,但只有 12% 表示支付是他們的最愛活動。

相反,交易(現貨、Meme、DeFi)仍是各類用戶(除少數例外)的每周主要行爲。

投機壓制實用性的三大阻力:

成本阻力:39% 的用戶認爲一級網絡(L1)的高 gas 費是最大採用障礙。

用戶體驗阻力:僅 11% 的用戶認爲當前入行體驗足以吸引大衆。

網絡阻力:支付需要在商家和朋友之間順暢流動,而碎片化的錢包和鏈破壞了這一循環。

03 區塊鏈成爲新的基礎設施層,但用戶不應察覺其存在

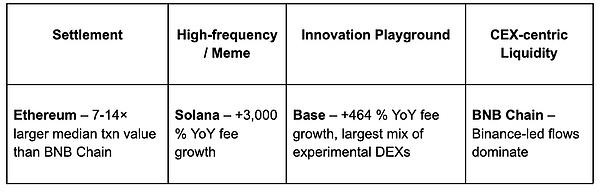

多鏈格局是一種勞動分工:

以太坊:機構級結算層。

Solana:因速度和低成本優勢,迅速成爲高頻、高參與度零售活動的首選鏈。

鏈抽象是贏家模式:錢包會話流暢地路由訂單、余額和身份到延遲-成本-安全性最佳的後台,用戶無需手動選擇鏈。

數據:

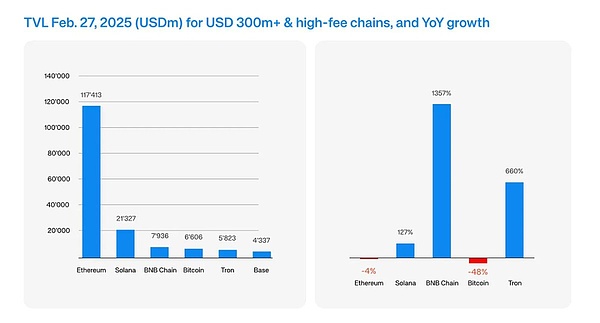

Solana 表現出色:年同比費用增長 +3000%,總鎖倉量(TVL)增長 +127%,在所有 L1 中最高。

用戶偏好:43% 主要使用以太坊,39% 選擇 Solana,僅 10% 主要使用 L2——證明互操作性仍停留在理論階段。

04 用戶信心的虛假上升

用戶聲稱在鏈上感到更安全,但他們的錢包行爲卻講述了不同故事。

悖論原因:用戶將個人安全措施(如硬件錢包、多重籤名)與系統性風險混淆。

現實:攻擊者通過“釣魚即服務”產業化,惡意合約的生命周期縮短了四倍。

產品優先級:防釣魚用戶體驗(清晰籤名界面、實時交易模擬、MPC 交易防火牆)必須從高級附加功能變爲“日常”錢包的默認設置。

05 NFT 作爲數字文化的基礎設施

NFT 市場正在經歷必要的修正,從投機性的 PFP 項目轉向真實的數字商品和實用驅動的體驗,首次顯得可持續。

趨勢:

低成本、高頻參與:如 Rodeo.Club 和 Base 的低成本收藏品熱潮,類似遊戲內購模式。

NFT 成爲數字經濟的參與基礎設施:忠誠度積分、徽章、會員福利將以 NFT 形式上鏈,跨平台可攜帶和交易。

文化資本崛起:NFT 成爲用戶在數字空間表達身份和文化歸屬的機制。

新衡量標准:NFT 的成功不再由地板價決定,而是由用戶留存和參與度定義。

AI + NFT:AI 生成的動態 NFT 將根據用戶行爲、情緒或社區事件演變,帶來個性化體驗。

06 比特幣作爲宏觀資產類別

比特幣已從投機資產演變爲宏觀金融工具,並正在成爲全球結算的交易層。

趨勢:

從對衝到战略儲備資產:去美元化的國家正悄悄探索比特幣作爲儲備多元化策略的一部分。

L2 解鎖支付實用性:閃電網絡(Lightning Network)成熟爲可擴展的支付層,新協議如 Fedimint 和 Ark 解決隱私和用戶體驗問題。

比特幣作爲抵押品:機構开始將比特幣用於結構化金融產品,如信貸工具和衍生品。

全球結算網絡:比特幣作爲中立、抗審查的貿易結算層,補充而非競爭法定貨幣。

07 機構質押作爲战略資金配置模式

比特幣確立了宏觀對衝地位後,機構开始探索如何讓這些資產產生收益。

零售追逐投機,機構選擇質押:機構資金正穩步流入以太坊和 Solana 的質押生態。

比特幣質押潛力:通過 Babylon 等協議,比特幣也开始進入收益生成策略。

基礎設施而非驗證者:下一波機構資金將流向提供機構級托管、合規報告和風險管理質押產品的平台。

收益多元化:在傳統固定收益產品吸引力下降的背景下,質押收益成爲新的風險調整回報類別。

08 監管、穩定幣與 AI:下一個入口

監管樂觀:86% 的用戶認爲更清晰的規則將加速採用,僅 14% 認爲會阻礙創新。

穩定幣崛起:持有率年同比近翻倍至 37%,已在 30 多個 Stripe 市場成爲默認支付軌道。

AI 協同:64% 的用戶認爲 AI 將加速加密貨幣發展,29% 期待雙向飛輪效應。

09 小結

用戶不再爲“Web3”着迷。他們期待 Web2 級的簡單性、Web3 級的所有權和 AI 級的智能,三者合一。

能夠抽象鏈選擇、消除費用痛點、嵌入預測安全網的團隊,將把加密貨幣從投機遊樂場轉變爲鏈上互聯網的連接組織。下一個十億用戶甚至不會知道他們在使用 Web3 產品,這種“隱形”將是終極的用戶體驗勝利。

標題:

地址:https://www.pressbased.com/post/13062.html